芒格最新观点梳理:看空比特币,很喜欢比亚迪继续持有

来源:富途牛牛

伯克希尔副董事长、巴菲特一生挚友查理·芒格在周三举办的Daily Journal公司股东大会上对当下投资热点话题发表了诸多精彩观点。

这位投资大师的意见值得我们聆听领悟,让我们一起来看。

中国正在超越我们,工厂里有着出色的机器人

谈及中国时,芒格说:

没有谁能像中国一样,在如此短的时间内让一个大国摆脱贫困。我现在在中国看到的一切让我震惊。中国的工厂里到处都是工作出色的机器人……他们很快就融入了现代世界,他们的操作技巧也越来越娴熟。

继续持有比亚迪股份,很喜欢不卖出

在谈及对比亚迪的投资时,芒格表示:

过去几年比亚迪股价涨幅很快,因为它处在非常有利的行业地位,抓住了新能源车转型的机会。

另外,我认为在中国市场也有不少股票投机者,因此比亚迪的股价被炒得有点高,但是我们喜欢这家公司。我们也倾向于继续持有。

我很少持有像比亚迪这样的股票——估值已经高到让你流鼻血。但我也是在不断的在学习。我们非常喜欢这家公司,也喜欢管理层,这就是我们的想法。

芒格还提及了马云,他认为Jack Ma很傲慢。他认为马云谈到的一些问题,也许并不应该这样说,但是他指出来了。

比特币只是黄金的替代品,不要买

芒格在这次大会上再次阐述了他对比特币的观点,在提及比特币对金融系统的影响时,他表示:

我认为正常运营的银行对社会是一个巨大的贡献。世界各国的中央银行都喜欢控制自己的银行系统和货币供应。所以我不认为比特币最终会成为世界的交换媒介。它太不稳定,不适合作为交换媒介。

它实际上是黄金的一种人造替代品。因为我从不买黄金,也从不买比特币。我建议其他人效仿我的做法。

芒格还说,比特币让他想起了Oscar Wilde所说的讽刺的英国贵族的猎狐活动,追求的是一种‘无法言说的追寻那种不可食用的东西’(the unspeakable in pursuit of the uneatable)。

同时,他还表示不会像$特斯拉、TSLA.US)$等公司那样购买比特币。

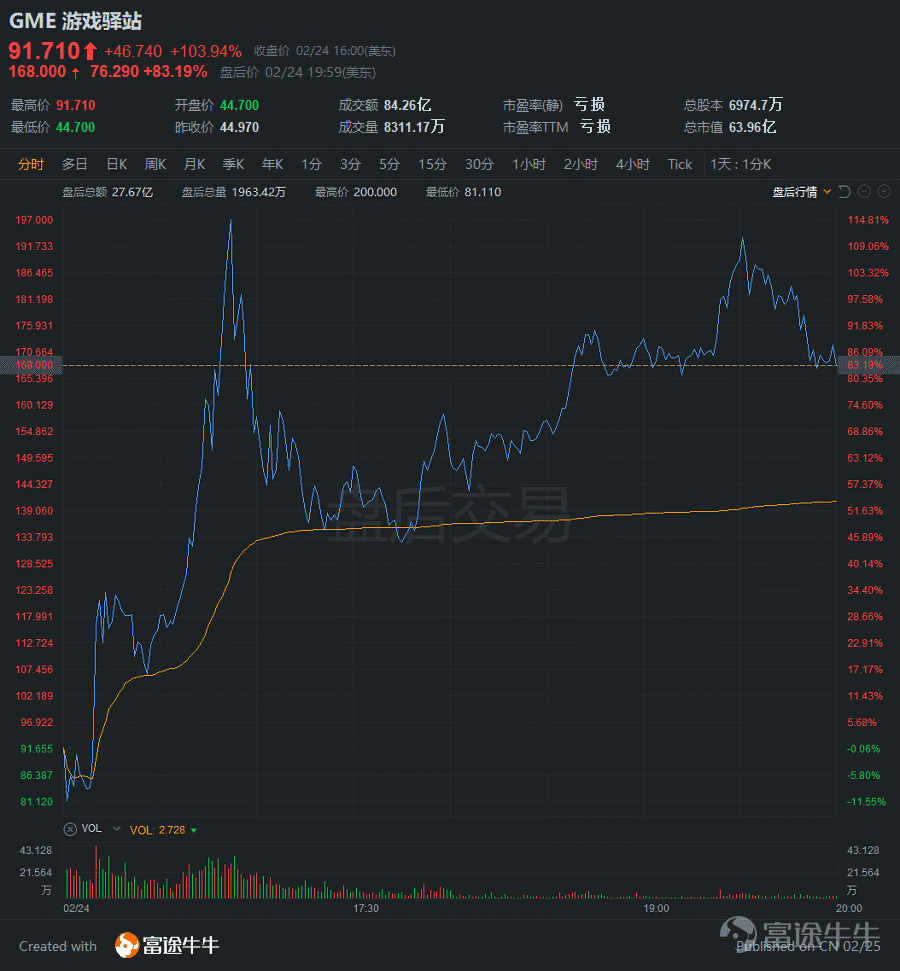

评游戏驿站(91.71, 46.74, 103.94%)逼空:危险的投资方式

对于此前不久的火热WSB论坛美国散户抱团逼空$游戏驿站、AMC等事件,芒格直言不讳的表示:

鼓励如此多的人在股票市场‘赌博式’投资,这非常愚蠢,他们有着在赛马赌徒的心态。

很多人疯狂地购买股票,经常是靠融资,因为他们看到股票在不断上涨,显然这是一种非常危险的投资方式。

可是芒格的这番表态似乎提醒了投资者们再次注意到被冷落许久的GME,在周二盘中,GME突然暴涨,收涨103%,盘后再度上涨83%。

评Robinhood:肮脏的赚钱方式

芒格认为罗宾汉和其他吸引缺乏经验的散户投资者的经纪公司,本质上是在提供‘赌博服务’,并找到了一种‘肮脏的方式’赚钱。

他说:

我认为应该通过提供对用户有利的商品、服务来赚钱,如果你是提供给他们‘赌博服务’——从而赚取利润,就像许多类似Robinhood这些新的经纪商专门吸引赌客的——我认为这是一个肮脏的赚钱方式,我们竟然疯狂到允许这样的事情发生。

没有SPACs的世界也更好

芒格还对火热的SPAC市场敲响了警钟,这与华尔街的投机狂潮有关。

据彭博最新数据,2021年迄今已公布美股IPO数量为219家左右,累计募资额约704亿美元,其中有161家已公布SPAC上市,累计募资额约496亿美元。

芒格表示:

我根本不参与SPAC公司投资,而且我认为世界没有SPAC会更好。同时,这种疯狂的投机,还有那些尚未被发现的正在寻求通过SPAC融资的公司,是一种恼人的泡沫现象。对于在投行的那些人来说,只要能卖,他们就会卖。

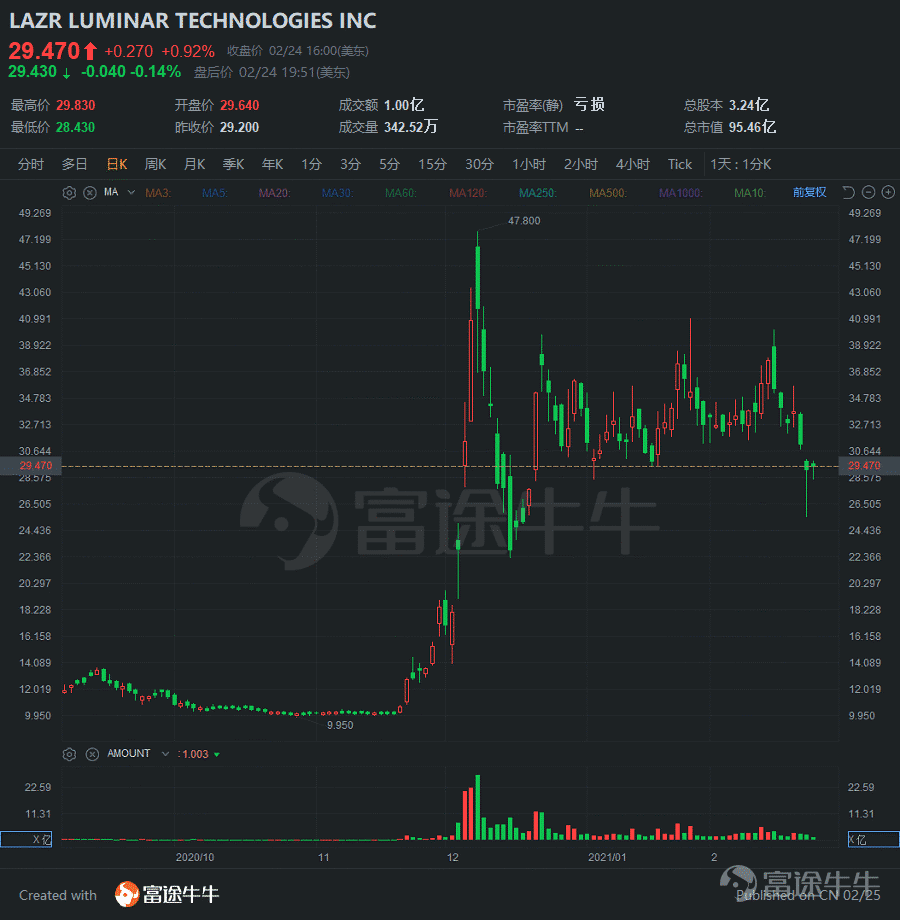

在正式合并之前,SPAC的股票就出现大幅上涨,因为渴望获得收益的投资者押注于空洞的公司空壳,信心大增。此前,激光雷达公司LAZR便是如此。

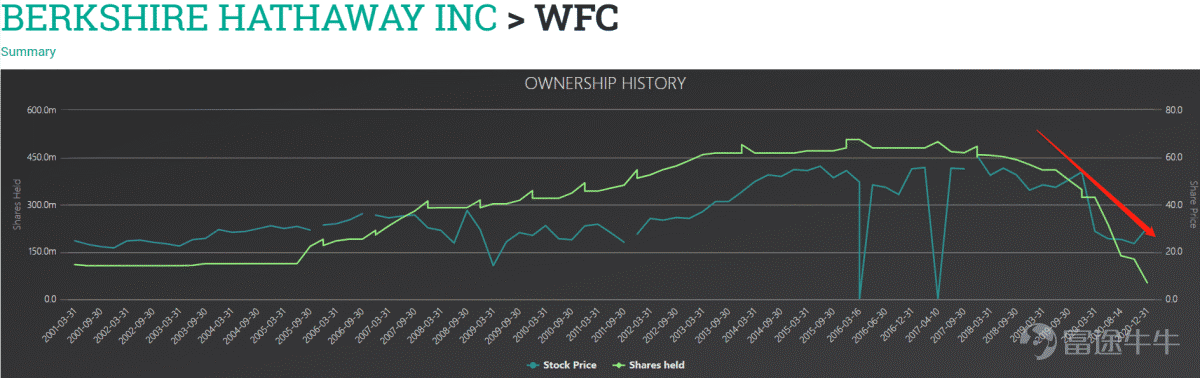

评富国银行(38.29, 1.15, 3.10%):感到失望

根据近期披露20Q4 13F持仓,伯克希尔在四季度大手笔减持了$富国银行(WFC.US)$,减持比例达58%,位列当季度减持幅度最大的个股,持股数量降至5242万股,持仓的市值仅为15亿美元。

在这次股东会上,芒格阐述了其对富国银行的观点:

毫无疑问,富国银行(Wells Fargo)使像伯克希尔(Berkshire)这样的长期投资者感到失望,因为目前已经被撤职的旧管理层并没有坏心思,但是他们对银行交叉销售的趋势有着可怕的错误判断,富国银行对低薪员工的激励太大了,以至于无法向客户售出他们真正需要的东西。

你可以理解为什么巴菲特对富国银行不再抱有幻想。我觉得我更宽容一点。我对银行家的期望不如他高。

美国国债并不存在泡沫,承认不知道经济未来会如何运行

在谈及美国国债时,芒格说:

我不认为我们的国债有泡沫。我认为在利率这么低的时候,它们是一个糟糕的投资,我从来不买,《每日日报》也不买。

但我也不认为美国国债有什么大问题。并且,我确实不知道这些人为的低利率会产生什么效果,也不知道未来经济将如何运行,当美联储投放所有这些额外的钱。我在那里唯一的意见是,我认为没有人知道肯定会发生什么。

价值投资永不过时

芒格不忘提及价值投资的理念,他表示:

我认为价值投资永远不会过时。 因为价值投资,按照我的构想,总是希望获得比购买股票时所支付的价值更高的价值。 这种购买资产的方法永远不会过时。

有人认为,价值投资是您在追逐拥有大量现金但经营不善的公司。但是我不认为这是价值投资。我认为所有好的投资都是价值投资。只是有些人在强大公司中寻找价值,而另一些人在弱势的公司中寻找价值。

油气能源行业会存在很久很久

当前全球油价涨势迅猛,芒格认为:

我认为石油和天然气行业还会持续很长一段时间。事实上,如果我们不再在交通运输中使用这么多这类碳氢化合物,它还会存在很长很长一段时间。碳氢化合物也是化学原料。我不认为碳氢化合物会消失。

我并不是说石油和天然气将会是一个好行业。但我不认为它会消失。我觉得这跟报纸行业不一样。

以下为芒格其他一些精彩问答来自《证券市场红周刊》的整理:

提问:持有银行股和其他股票有什么区别?银行股是否更加稳定?

查理·芒格:股票都会有一些波动。实际上如果管理比较好的银行是很好的投资标的。问题是银行太多了,而非常理智的银行家太少。大部分银行高管都被很多事情诱惑,做很多影响银行长期利益的事情,他们不够有耐心。所以投资银行股很难,但也不是不可能成功。

提问:美国银行(36.38, 0.86, 2.42%)最大的威胁来自哪里?苹果(125.35, -0.51, -0.41%)支付或PayPal等公司,会对它们形成颠覆吗?

查理·芒格:我不知道,未来的银行行业会如何以及支付系统会怎样演变,但我认为一个经营良好的银行是对文明有重大贡献的。

比特币未来不会成为一种交易货币,它并不能作为商品的支付的手段,它是一种人为制造的一种黄金替代品。所以我既不买黄金,也不买比特币,我希望其他人也像我一样。比特币就像奥斯卡·王尔德说的,你去追逐一些没法吃的东西。

提问:两年前,您认为美国惟一值得买的股票就是Costco,您为什么认为亚马逊(3159.53, -34.97, -1.09%)未来需要担心Costco,而Costco不用太担心亚马逊呢?贝佐斯是您见过最成功的企业家吗?对于他接下来要去关注的新的事业(他现在已经辞去了亚马逊的 CEO的职务),您会很关心吗?

查理·芒格:我非常欣赏杰夫·贝佐斯,我认为他是我见过的最聪明的生意人之一。我对他的业务没有足够的了解,所以我也不想去碰。每一个投资者都会遇到这样艰难的问题,因为有很多聪明的人可能会得出相反的结论。

我认为Costco有一点是亚马逊没有的,即人们非常的相信Costco能够为他们带来巨大的价值,这也是为什么我觉得Costco会对亚马逊带来威胁的原因之一。

提问:现在的美联储政策维持低利率,可能还会让美国的收入差距更加严重。您觉得我们能够做出怎样的努力和工作,才能够让那些穷人在疫情中获得一些帮助?

查理·芒格:其实宏观经济政策到底是否正确,没有人可以告诉你准确的答案,当然在一定情况下,美联储肯定是要有一些干预的政策,而且我认为在宏观经济的预测方面,我不觉得我有什么天赋,我们经常听到一些人的抱怨,在这样的疫情之下,富人变得更富,穷人变得更穷,这是大家的一些担忧和担心。

其实我们希望能够拯救整个美国经济,因为遇到疫情的时候,经济基本都已停摆,所以这是我们的初衷,我们希望能够做到这样的事情。但是现在,我们的确看到了富人变得更富,这不是我们想要达成的目标,但是在这样的一个疫情影响下,我们确实看到了这样的情况。那么在很多情况下,我觉得大家也不用过度的担忧,那么到底哪一个阶层会先富起来,我觉得在不同的历史情况下可能会有不同的答案。

如果你需要一个国家富强的话,你需要自由的市场,如果要有自由市场,就像亚当斯密说的,这是他倡导的自由市场,自由经济理论,但是我们会看到贫穷给人们带来了很多的问题,而且你想要让这些人脱贫,也需要有自我纠正的体系,自我纠正的政策,整个这样一个过程是非常复杂的。

而这些经济学的教材其实并没有告诉我们说,到底一个社会需要发展到怎样程度才能让贫穷的人脱贫,这是一个比较复杂的问题,不是那么简单的,你不可能说给他们发很高的工资,比如说每一秒钟的工资能够有1000美元或者是10万美元,这是不太现实的。

提问:在不同的护城河中,哪一种护城河是您觉得最重要的?未来一个公司需要有什么样的竞争,才能够创造新的类型护城河?

查理·芒格: 其实很多的护城河看起来都没有办法跨越,但是有一些情况下,像曾经很深的护城河的企业可能就垮掉了。资本主义就是要这样一步一步的不断的更新和创新,其实这就跟刚才我说的生物是一样的,旧的物种死去,新的物种出现,一代又一代更新换代,就是这样的,所以有些时候那些旧的护城河曾经看上去非常深,但是在新的时代已经不适用了。